投資信託の名前に、「為替ヘッジなし」「為替ヘッジあり」と記載されているのを見たことはありませんか?

この「為替ヘッジ」とは、為替変動の影響を抑える仕組みのことです。詳しい違いについてと、どちらを選んだらよいかについて確認していきましょう。

為替ヘッジの効果と注意点は?

「為替ヘッジ」とは、投資をする際の「為替の値動きによる影響を抑える仕組み」のことです。

海外の株式や債券に投資をする際は、一般的にその国の通貨で投資をするため、為替の値動きの影響を受けます。

例えば、米国株式100ドル分を購入したとしましょう。1ドル150円のときは、日本円で1万5,000円の支払いです(手数料等を考慮せず、以下同じ)。株式の値段が変わらない場合でも、その後1ドル160円の円安になれば、資産は1万6,000円に増えます。逆に1ドル140円の円高になれば、1万4,000円に減ります。

つまり、外貨で資産を買う場合は、「その株や債券自体が増えたり減ったりすること」だけでなく、「為替の値動き」によっても、日本円で換算したときの資産の増減が起こるのです。

この、為替の値動きの影響を抑える仕組みを取り入れたのが「為替ヘッジ」です。詳しいことは省きますが、事前に為替の影響を大きく受けなくするためのヘッジ(回避)取引を行うことで、為替の値動きがあっても影響をほとんど受けないようにするものです。

ただし、この「為替ヘッジ」を「あり」にした場合には、ヘッジ取引のコストがかかる点に注意が必要です。為替の影響を受けなくする代わりに、そのためのコスト負担が発生するというわけです。

また、為替ヘッジをして為替の値動きの影響はなくても、株価の下落などによって資産が減る場合がありますし、円安が進めば、為替ヘッジしていなければ本来得られたはずの利益を得られなくなることになります。

「為替ヘッジあり」「為替ヘッジなし」はどちらがいいの?

では、為替ヘッジの「あり」と「なし」は、どちらがいいのでしょうか。

コストがかかっても、為替の値動きを抑えたい場合は、「あり」が選択肢です。また、今後円高になる可能性があると考えている場合も、日本円での損失を抑えるために「為替ヘッジあり」を選ぶのも一案です。

一方で、為替ヘッジのコストをかけたくない場合や、為替の値動きを受け入れてもよいと考えている場合、さらに今後円安になる可能性があると考えている場合は、「為替ヘッジなし」がよいでしょう。

ちなみに、つみたてていく場合は、「為替ヘッジなし」にするのも手です。つみたてでは基本的には長期投資となるため、為替ヘッジのコストをかけないことで、長期で運用効率をアップさせることを目指すのも一つの選択肢だからです。また、定額で購入していけば、平均購入価格が平準化され、為替の値動きの影響を抑える効果が期待できるため、為替ヘッジを行わなくてもよいと考えることもできるでしょう。

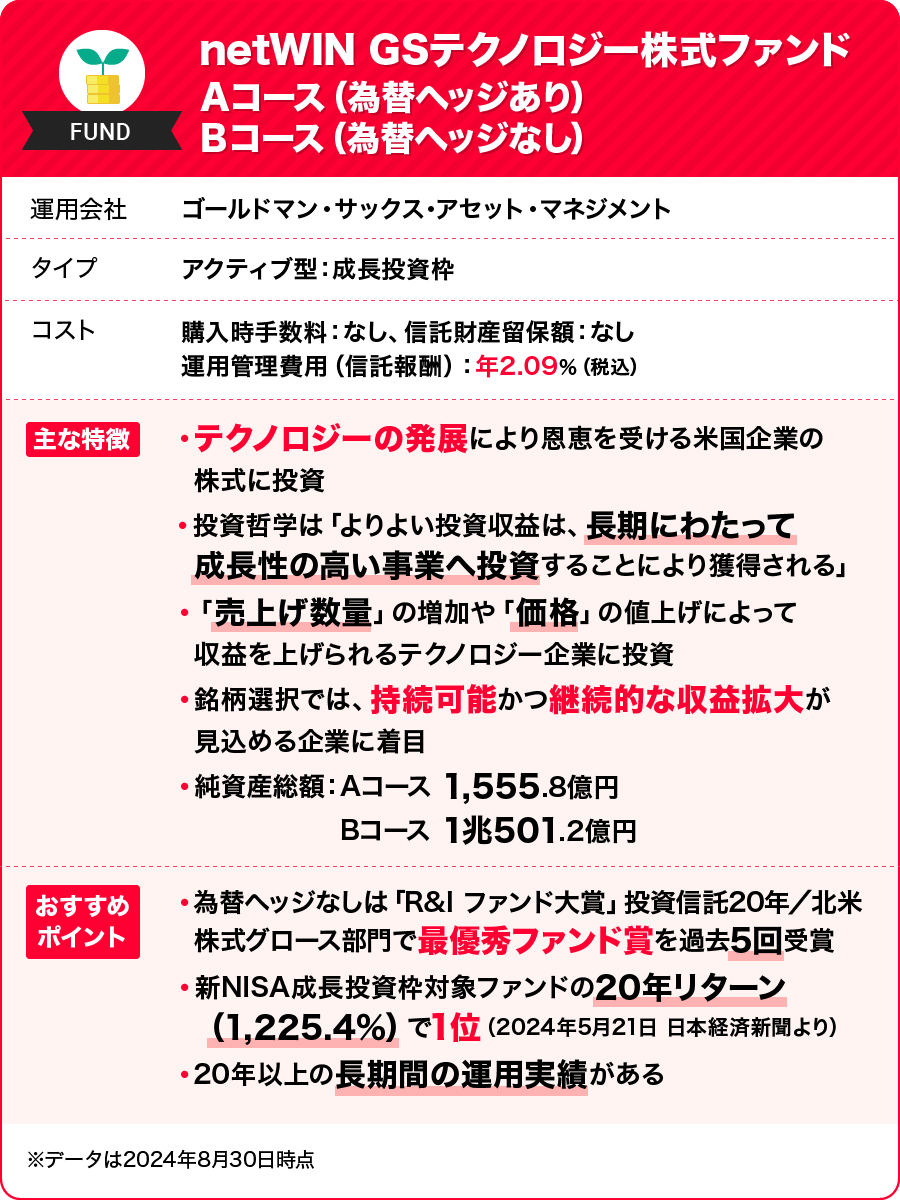

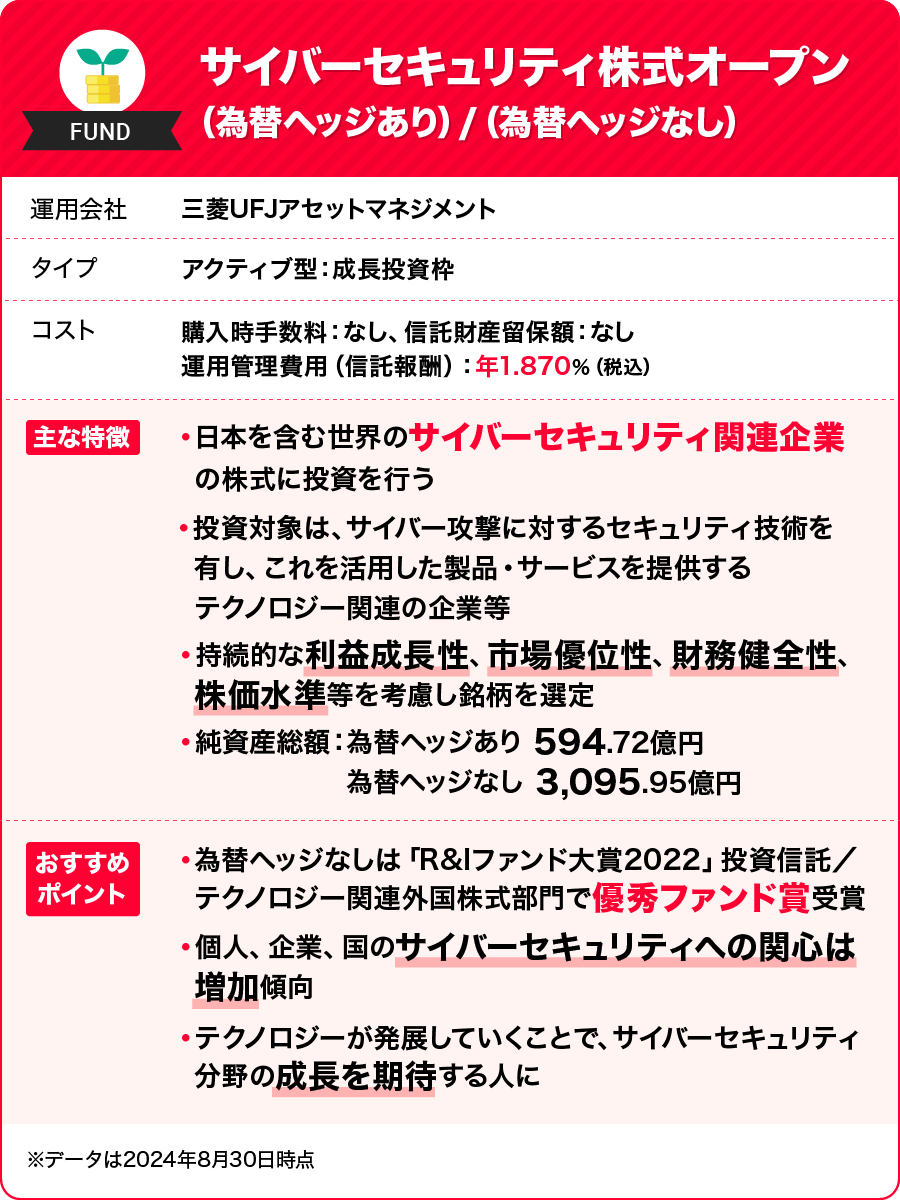

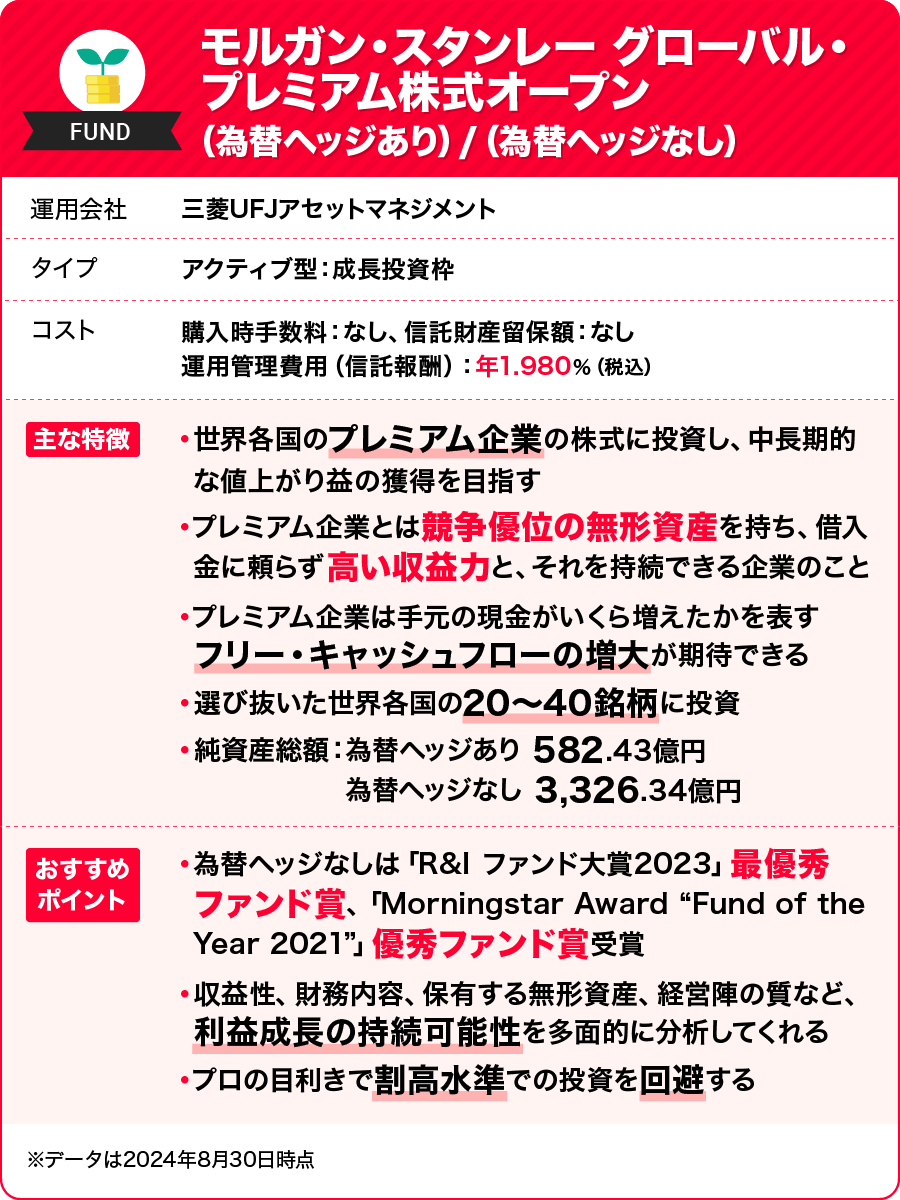

また、実際には一般的に「為替ヘッジなし」を選ばれる方が多いようです。以下の3ファンドとも「為替ヘッジなし」の方が純資産総額が圧倒的に多いです。

それでは、「為替ヘッジあり・なし」の設定がある投資信託から、3つのファンドをご紹介します。

netWIN GSテクノロジー株式ファンド Aコース(為替ヘッジあり)/ Bコース(為替ヘッジなし)

netWIN GSテクノロジー株式ファンド Aコース(為替ヘッジあり)

netWIN GSテクノロジー株式ファンド Bコース(為替ヘッジなし)

サイバーセキュリティ株式オープン(為替ヘッジあり)/(為替ヘッジなし)

サイバーセキュリティ株式オープン(為替ヘッジあり)

サイバーセキュリティ株式オープン(為替ヘッジなし)

モルガン・スタンレー グローバル・プレミアム株式オープン(為替ヘッジあり)/(為替ヘッジなし)

モルガン・スタンレー グローバル・プレミアム株式オープン(為替ヘッジあり)

モルガン・スタンレー グローバル・プレミアム株式オープン(為替ヘッジなし)

※詳細な商品性は目論見書をご覧ください

記事作成日:2024年9月26日

ファイナンシャルプランナー

西山美紀

出版社勤務後、2005年に独立し、FP資格を取得。生き方、マネーなどをテーマに、単に貯蓄額を増やすのではなく、日々にうるおいをもたらすお金の使い方・貯め方・増やし方を女性誌やWEBで発信。監修・講演等も。著書に『お金の増やし方』(主婦の友社)等。