💡この記事のポイント

✅オルカンは米国株が中心

✅大切な資産を防衛するにはバランスも必要

✅金(ゴールド)、新興国、債券などと組み合わせて分散も

🔎登場するファンド

✅ダイワ・ダイナミック・インド株ファンド

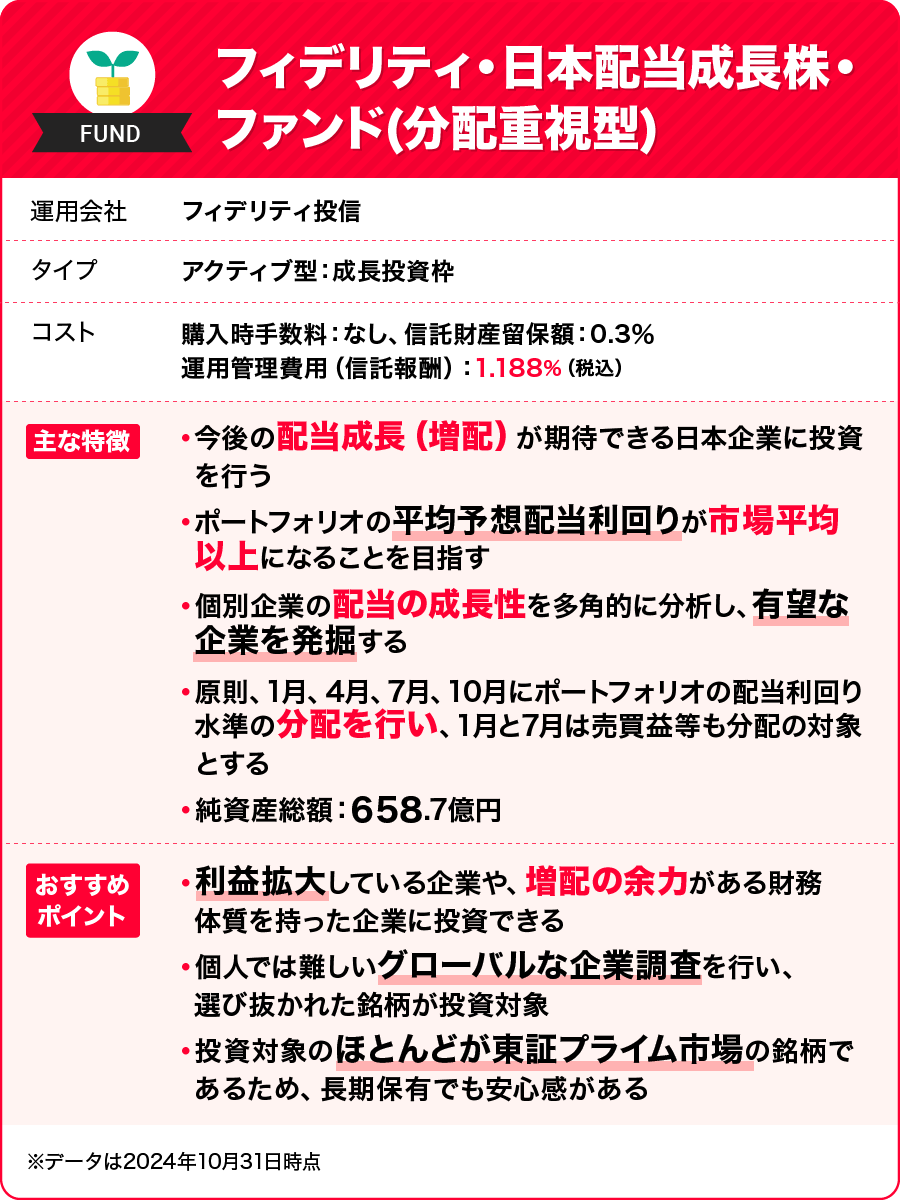

✅フィデリティ・日本配当成長株・ファンド(分配重視型)

✅りそなラップ型ファンド(安定型) 愛称:R246(安定型)

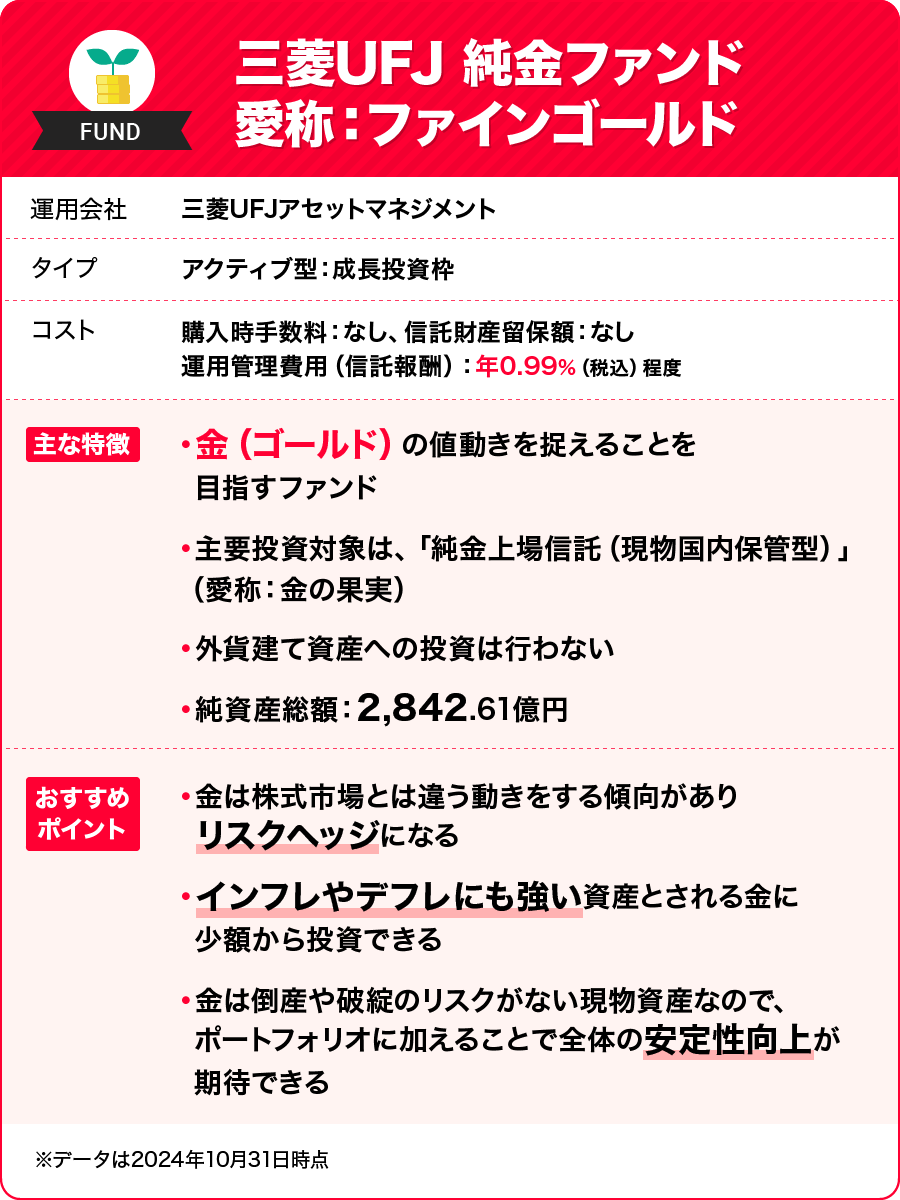

✅三菱UFJ 純金ファンド 愛称:ファインゴールド

オルカンだけでいいの?

はじめての投資先として、個人投資家に大人気の「オルカン」を選んだ人は多いのではないでしょうか。「オルカン」とは、「eMAXIS Slim全世界株式(オール・カントリー)」の通称で、三菱UFJアセットマネジメントが運用する投資信託です。

日本を含む先進国および新興国の株式市場の値動きに連動する投資成果を目指します。オルカンは、NISA(少額投資非課税制度)の成長投資枠だけでなく、つみたて投資枠でも買えることから、両方の枠を使って投資している人も多いようです。

また、書籍や動画サイトなどで初心者向けに投資やNISAを解説しているものの多くで必ずと言っていいほど、「オルカン」への投資を勧めています。ですが、本当に投資は「オルカン」だけを買っておけばいいのでしょうか?

オルカンの中身は?

オルカンの最新の月次レポート(2024年10月31日)を見ると、組入上位の国は1位が米国で、その比率は64.1%となっています。2位は日本で4.7%、3位は英国で3.1%です。つまり、オルカンは「米国株とその他の国の株」のファンドと言えそうです。

確かに、米国の主要株価指数であるNYダウ、ナスダック総合指数、S&P500は足元で史上最高値を更新しています。当然、オルカンの運用成績もほぼ右肩上がりで推移しています。ただ、好調に見える米国株市場でも、過去にはさまざまなショックがあり、株価が下落する局面がありました。

資産運用のバランスを考える

特に、2008年9月に起こった「リーマン・ショック」では、約半年間でNYダウは40%超も下落しました。もっとも、この時は世界中がさまざまな施策を打ち出したことで株価は2010年11月にはリーマン・ショック前の水準まで戻しましたが、今後のショックに関しては誰も予想することはできません。ですので、「大切な資産を防衛する」という観点で言えば、オルカンでは手薄な投資先にも資産の一部を振り分けておく意義があります。

株式は長期投資で良いパフォーマンスが期待できますが、その分リスクもあり数年間下落が続くこともありえます。ですので株式以外にも投資先を増やしたり、米国株以外の比率を高めたり、資産運用のバランスを考えることも重要です。

オルカンにプラスしたい魅力的な投資先

たとえば、「有事の金」と言われるそのもの自体に価値がある現物資産の金(ゴールド)は、リーマン・ショックの当初は一時的に値を下げましたが、しばらくすると急騰を開始し、当時としては歴史的な水準まで上昇しました。

その後は停滞していた時期もありましたが、NY金は今年10月30日には史上最高値を更新し、過去1年で見れば、上昇率はNYダウの25.17%を上回る35.41%となっています(2024年11月22日時点)。

また、昨今では新興国のインドが急成長しており、今や人口は世界一。IMF(国際通貨基金)によると、インドのGDP(国内総生産)は2027年には世界3位に躍り出るとの推計も出ています。当然、インドの主要株価指数である「インドSENSEX」も右肩上がりの推移が続いてきましたが、10月以降は調整局面となっています。

こうした金や新興国への投資は投資信託を通じて手軽に行うことができます。

一方、米国株や日本株の個別株を見ると、数年で株価が10倍高(テンバガー)を達成している銘柄もあります。NYダウや日経平均株価などの主要株価指数が数年で10倍高を達成するのはまず不可能ですが、個別株であれば、そのチャンスは十分にあります。

ですので、少額資金のうちは「オルカンだけ」であっても、ある程度、資金が増えてきた場合には、複数の投資先に分散することを考えてみてはいかがでしょうか?

今回は、米国株以外のさまざまな投資先に特化している投資信託をピックアップしてみました。

ダイワ・ダイナミック・インド株ファンド

.png)

人口が世界一のインドは、人口の増加に伴い経済の発展も期待できる国です。インドの株式は、堅調なマクロ経済や企業業績を受けて上昇基調で推移しています。同ファンドのパフォーマンスは、設定来で+89.3%、過去5年間で141.2%、過去3年間で78.9%、過去1年間で32.4%、過去6カ月間では4.7%と好調です。今夏以降は上昇が一服しているだけに注目したいところです。

フィデリティ・日本配当成長株・ファンド(分配重視型)

日本国内に上場している銘柄を投資対象とし、中でも高水準の配当が期待できる銘柄でポートフォリオを構築します。原則、分配金の支払いは年4回。2024年は1月に400円、4月に80円、7月に950円、10月に85円の分配金(1万口当たり)が支払われました。

為替の影響を受けず安定的に分配金が狙えるファンドですので、海外株ファンドと組み合わせるのに適していると言えそうです。

りそなラップ型ファンド(安定型) 愛称:R246(安定型)

.png)

りそなラップ型ファンドには、安定型、安定成長型、成長型の3種類が用意されています。ここでご紹介したのは、最もリスクを抑えた運用を目指す安定型で、2024年10月現在のポートフォリオでは、国内債券と先進国債券の比率が68.8%を占めています。

海外株ファンドのみに投資していて資産運用のリスクを抑えたい場合に、このような安定重視のファンドは向いています。

三菱UFJ 純金ファンド 愛称:ファインゴールド

ドル建て金価格や国内金価格は2024年10月末に史上最高値を更新しました。純金上場信託に投資する同ファンドの基準価額も上昇し、10月は13.1%の上昇となっています。資産の一部を金に振り分ける投資家も増えており、注目度の高いファンドです。

株式などとは違った動きをすることが多い金は、分散投資の代表的な資産の一つだけに、このファンドは人気ランキング上位の常連になっています。

※詳細な商品性は目論見書をご覧ください

記事作成日:2024年11月25日